过会一年多未上市,耐普股份逾期应收账款走高

出品 | 子弹财经

作者 | 左星月

编辑 | 王亚静

美编 | 倩倩

审核 | 颂文

已经成功过会的湖南耐普泵业股份有限公司(以下简称“耐普股份”)仍未上市成功。

早在2023年2月,耐普股份便在深交所创业板成功过会。然而一年多过去,公司的IPO迟迟没有取得新进展。

据悉,此次IPO,公司的承销保荐机构为西部证券,公开发行数量不超过3166.67万股,预计募集资金4.16亿元,主要用于立式长轴泵和新型永磁泵生产基地建设项目、研发中心升级建设项目以及补充流动资金等。

其实,尚未登陆深交所的耐普股份还面临着诸多问题,包括居高不下的应收账款、超高的销售费用,而这或许是企业上市路上的阻碍之一。

1、父子携手,实控人认定遭问询

耐普股份的前身耐普有限成立于2004年12月,由长沙通菱、南方阀门、王燕民、赵建华共同出资设立,注册资本为26万美元。

其中,王燕民为瑞典国籍;赵建华为中国国籍,拥有日本永久居留权。因此,成立之初的耐普股份是一家外商投资企业。

(图 / 耐普股份招股书)

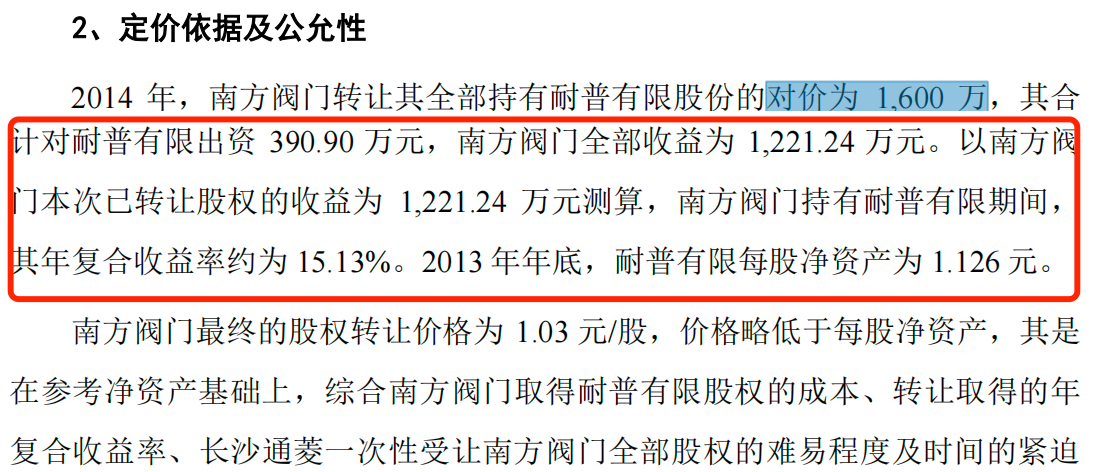

2014年11月,第一大股东南方阀门将其持有的38.87%耐普有限全部股权以1.03元/股的价格转让给长沙通菱,对价为1600万元。

据悉,2013年年底,耐普有限每股净资产为1.126元。也就是说,南方阀门以低于每股净资产的价格转让了耐普有限股权。

(图 / 耐普股份问询函回复)

对此,公司解释,是由于南方阀门在湘潭购置了一块工业用地拟建设实验室,决定通过转让其持有耐普有限的股权筹措资金。另外,南方阀门在投资耐普有限期间,双方原认为可以共同利用销售渠道和客户资源的合作未取得预期效果。

由于南方阀门转让股权金额较大,且时间要求紧迫,而长沙通菱当时自有资金不足,无法在短时间内筹措到足够资金,因此耐普股份向长沙通菱的股东、耐普股份员工或实际控制人及其家属借款的方式解决受让股份所需要的部分资金。

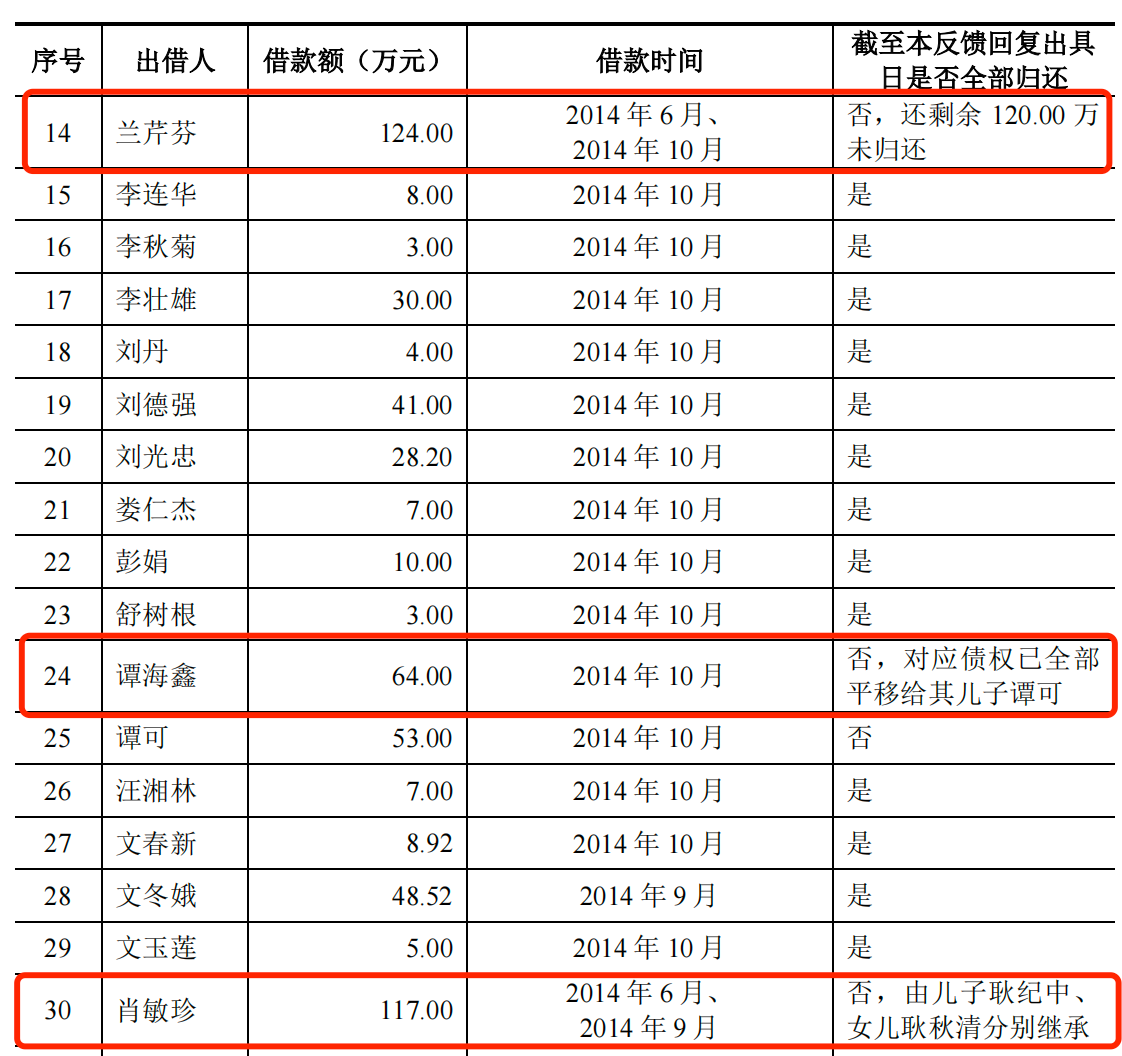

长沙通菱支付股权对价的资金来源中,1290.70万元来自对外借款。2023年9月披露的问询函回复资料显示,这笔资金直到回复出具日都没有全部还完。

其中,向兰芹芬借入的124万元中,剩余120万元尚未归还;向谭海鑫借入的64万元尚未全部归还,而对应债权已全部平移给其儿子谭可;向肖敏珍借入的117万元同样尚未全部归还,由儿子耿纪中、女儿耿秋清分别继承,这些债务已经持续了将近十年。

(图 / 耐普股份问询函回复)

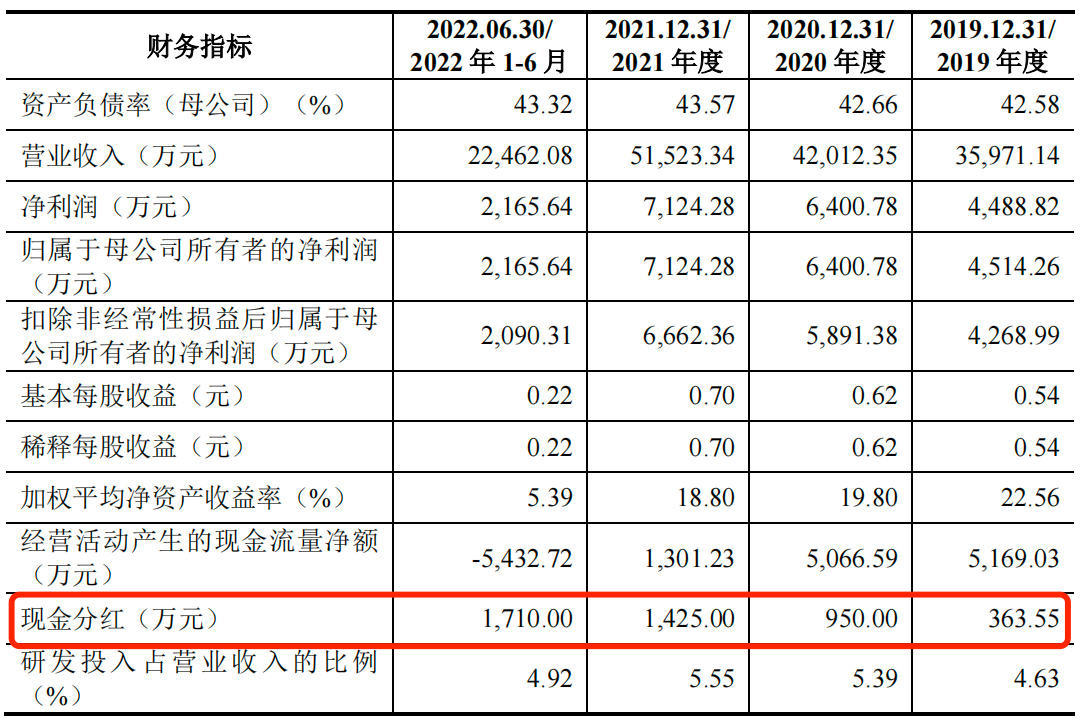

这些近十年的“陈年旧账”尚未归还,耐普股份却在报告期内连年现金分红。

招股书显示,2019年-2022年上半年(以下简称“报告期”),耐普股份的现金分红金额分别为363.55万元、950万元、1425万元、1710万元,分红金额呈现连年增长趋势。

(图 / 耐普股份招股书)

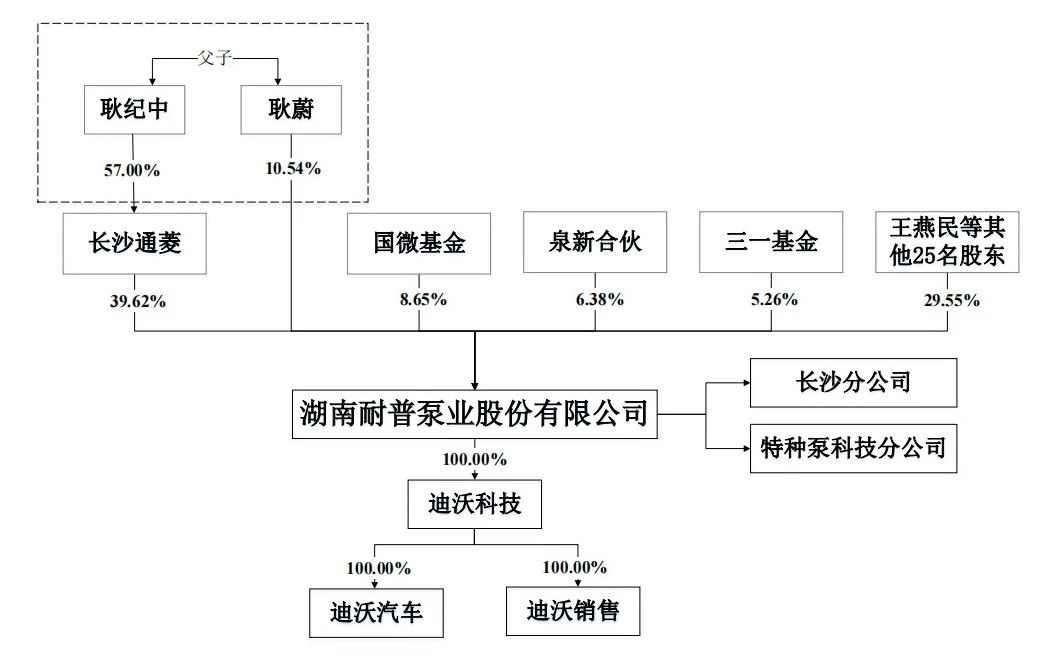

值得一提的是,耐普股份在新三板挂牌时披露的实际控制人为耿纪中、耿蔚、常佳和王燕民。其中,王燕民为耿纪中妹妹的配偶、耐普股份董事,直接持有公司284.6万股股份,占耐普股份总股份的3%;常佳为耿纪中的配偶、耿蔚的母亲,通过长沙通菱间接持有耐普股份1.32%的股份。

(图 / 耐普股份招股书)

而招股说明书披露的公司实际控制人为耿纪中、耿蔚,父子合计直接或间接控制耐普股份53.16%的股份,王燕民与常佳消失在实际控制人之列。对此,监管部门对耐普股份进行多次问询,耐普股份表示,王燕民担任公司董事但未参与公司的日常经营决策,常佳未担任任何职务。

2、经营现金流下滑,逾期应收账款走高

耐普股份聚焦水泵及其控制系统研发,主要从事工业泵、移动应急供排水装备的设计、研发、生产、销售和服务。

公司产品广泛应用于石化、LNG、海洋平台、钢铁、电力、市政水利、应急消防、防汛抗旱等行业或领域。其中,工业泵产品主要包括立式斜流/长轴泵、消防泵组、中开泵和其他泵;移动应急供排水装备主要包括大流量便携式排水泵组和移动应急供排水车。

2019年-2022年前三季度,耐普股份的营业收入分别为3.60亿元、4.20亿元、5.15亿元和3.98亿元;归母净利润分别为4514.26万元、6400.78万元、7124.28万元和5456.80万元,营业收入和归母净利润都呈现上升趋势。

(图 / Wind(单位:万元))

不仅如此,公司的应收款项也在逐渐攀升。

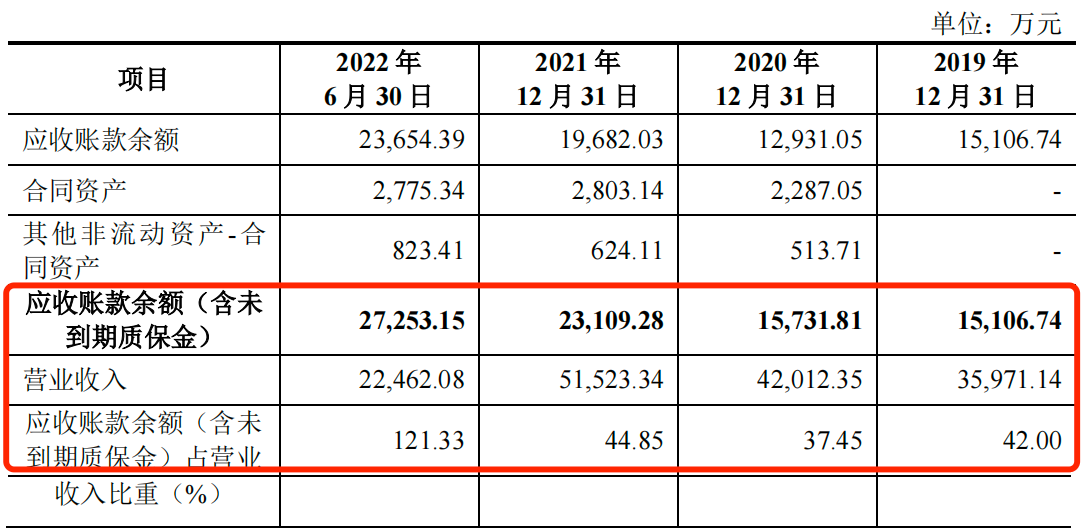

招股书显示,报告期内,耐普股份应收账款余额(含未到期质保金)分别为1.51亿元、1.57亿元、2.31亿元和2.73亿元,占当期营业收入的比例分别为42%、37.45%、44.85%和121.33%。2022年上半年,应收账款甚至超出当期营业收入。

(图 / 耐普股份招股书)

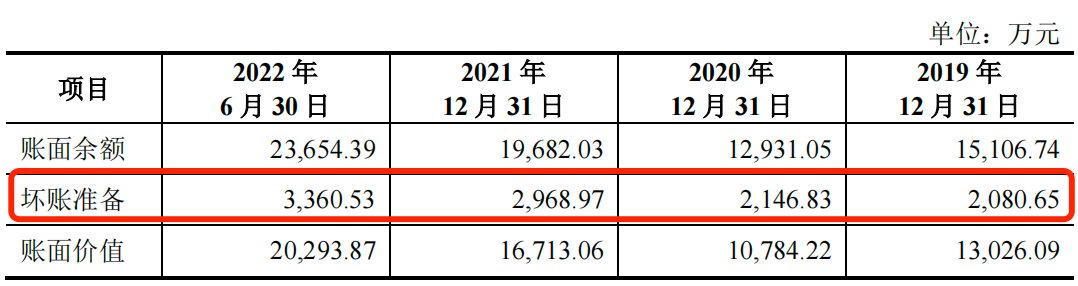

为此,公司也在提高坏账准备。报告期内,耐普股份的坏账准备金额分别为2080.65万元、2146.83万元、2968.97万元、3360.53万元,也处在连年增长趋势。

(图 / 耐普股份招股书)

据悉,耐普股份对客户信用政策是,销售合同生效后,收取合同价款的0%-30%;产品送至客户指定地点后,收取至合同价款的 0%-60%;安装调试或验收合格后,收取至合同价款的90%-95%;质保期为产品安装调试或验收合格之日起1-2年,质保期满收取剩余合同价款。因此,耐普股份将货款收取完毕需要较长的一段时间。

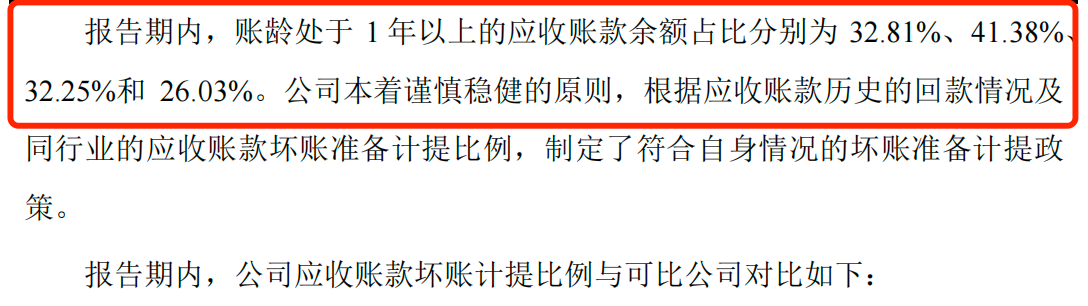

报告期内,耐股份账龄处于1年以上的应收账款余额占比分别为32.81%、41.38%、32.25%和26.03%。由此可以看出,其回款周期较长的应收账款占比不低。

(图 / 耐普股份招股书)

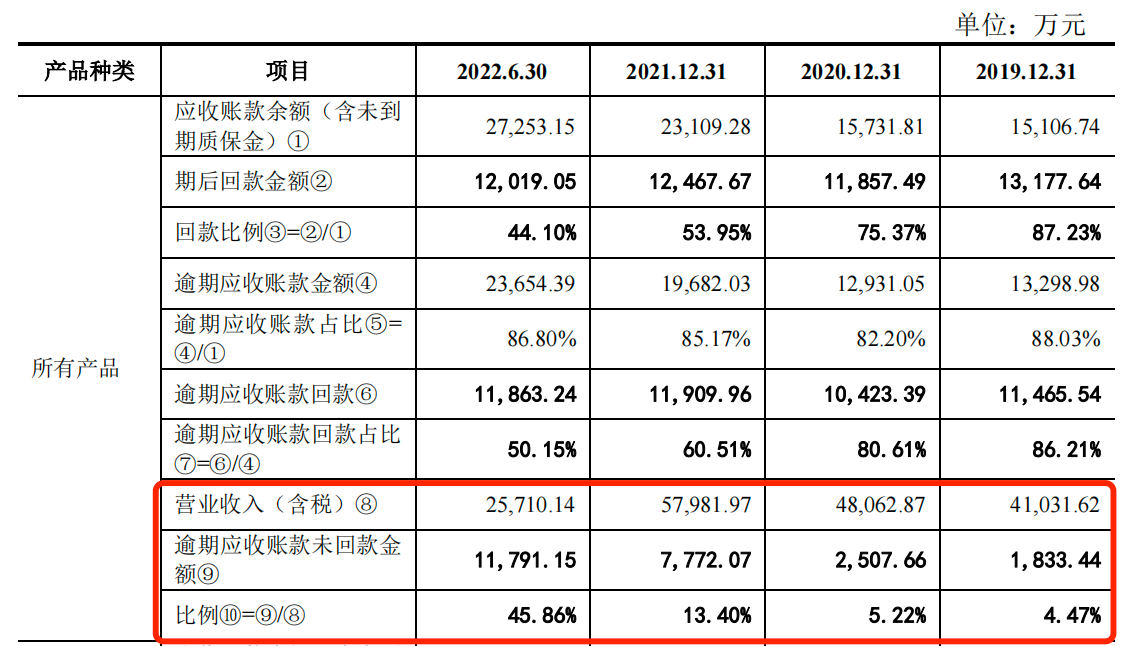

账期较长就意味着更多风险,耐普股份仍有较多的应收账款逾期且尚未收回。招股书显示,报告期内,公司逾期应收账款未回款金额分别为1833.44万元、2507.66万元、7772.07万元和1.18亿元,占当期营业收入的比例为4.47%、5.22%、13.40%、45.86%。

(图 / 耐普股份招股书)

对此,耐普股份在招股书中坦言,未来,随着公司业务规模的持续扩大,公司应收账款余额可能会持续增加,若出现客户审批时间延长、客户资金紧张拖延付款、客户经营环境和财务状况出现重大不利变化等情形,导致回款减缓或发生坏账损失,则会对公司的经营业绩和经营活动现金流量净额产生不利影响。

事实上,公司的经营现金流已经呈现下降趋势。报告期内,公司经营现金流净额分别为5169.03万元、5066.59万元、1301.23万元和-5432.72万元,自2021年起,公司经营活动现金流净额便快速下滑,2022年上半年更是处在净流出的状态。

应收账款激增,意味着大量资金被客户占用,一旦客户回款出现大量逾期,势必影响公司的回款,进而影响现金流,风险不容忽视。

3、销售费用畸高,是否商业贿赂遭问询

招股书显示,耐普股份的客户包括中国五矿集团、中国化学集团、中国石化集团等大型国有企业、地方政府及相关部门。

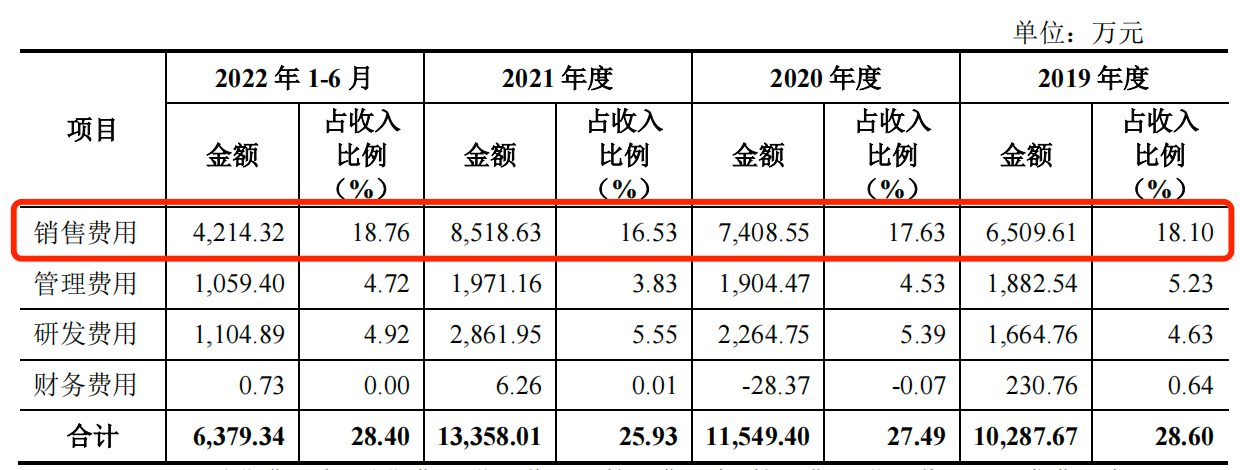

公司在销售上显得颇为大方。招股书显示,报告期内,公司的销售费用分别为6509.61万元、7408.55万元、8518.63万元和4214.32万元,占当期营业收入的比例分别为18.10%、17.63%、16.53%和18.76%。

(图 / 耐普股份招股书)

同期,耐普股份可比公司销售费用率平均值分别为13.64%、13.46%、11.25%和10.68%,耐普股份销售费用率远高于可比公司平均水平。

(图 / 耐普股份招股书)

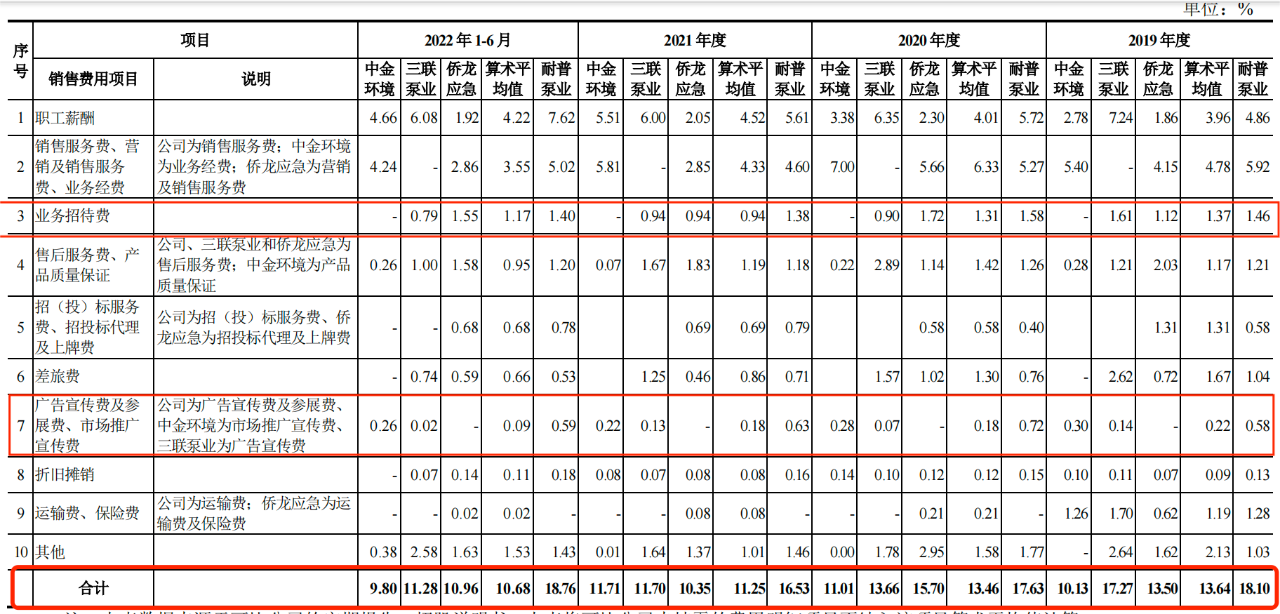

据悉,公司销售费用包括职工薪酬、销售服务费、业务招待费、售后服务费等,尤其是业务招待费和广告宣传费及参展费占当期营业收入的比例,均高于同行可比公司。

具体来看,报告期内,公司业务招待费占当期营业收入的比例分别为1.46%、1.58%、1.38%和1.40%,可比公司平均值分别为1.37%、1.31%、0.94%和1.17%;公司广告宣传费及参展费、市场推广费占比则分别为0.58%、0.72%、0.63%和0.59%,可比公司平均值分别为0.22%、0.18%、0.18%和0.09%。

可见,耐普股份业务招待费,广告宣传费及参展费、市场推广费等项目占当期营业收入的比例均高于可比公司平均值。

在问询函中,监管层也针对公司是否存在商业贿赂等违法违规行为,是否有实际控制人、股东、董事、高级管理人员、员工等因商业贿赂等违法违规行为受到处罚或被立案调查进行问询,而耐普股份予以否认。

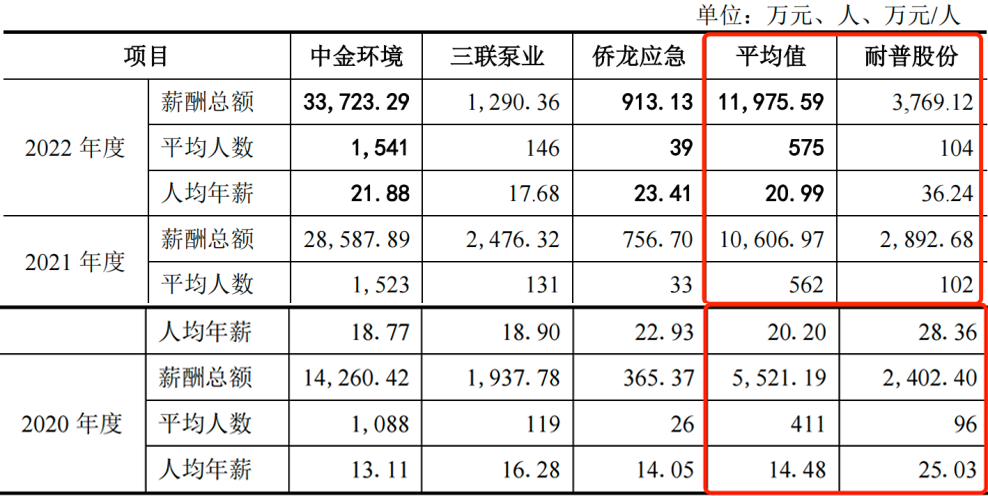

不仅如此,问询函回复显示,2020年-2022年,耐普股份销售人员平均年薪分别为25.03万元、28.36万元和36.24万元,呈现快速增长趋势。同期可比上市公司销售人员人均年薪平均值分别为14.48万元、20.20万元和20.99万元,远低于耐普股份。

(图 / 耐普股份问询函回复(销售费用-职工薪酬与同行业可比公司薪酬水平对比))

一般来说,高昂的销售费用会导致企业的成本和开支增加,这可能会转嫁到产品或服务的价格上,从而使产品或服务的市场竞争力下降。因此,公司还需在大额支出上做更多考量。

*文中题图来自:摄图网,基于VRF协议。

原文标题 : 过会一年多未上市,耐普股份逾期应收账款走高

图片新闻

最新活动更多

-

6月20日立即下载>> 【白皮书】精准测量 安全高效——福禄克光伏行业解决方案

-

免费下载立即下载>> 2025锂电市场格局及未来研判蓝皮书

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

即日-2025.8.1立即下载>> 《2024智能制造产业高端化、智能化、绿色化发展蓝皮书》

-

精彩回顾立即查看>> 【白皮书】精确和高效地表征3000V/20A功率器件应用指南

-

精彩回顾立即查看>> OFweek 2025(第十四届)中国机器人产业大会

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论